Категория: Основы инвестирования

- 14.06.2023

- Категории: Аналитика, Основы инвестирования

- Метки: S&P 500, тенденции рынка

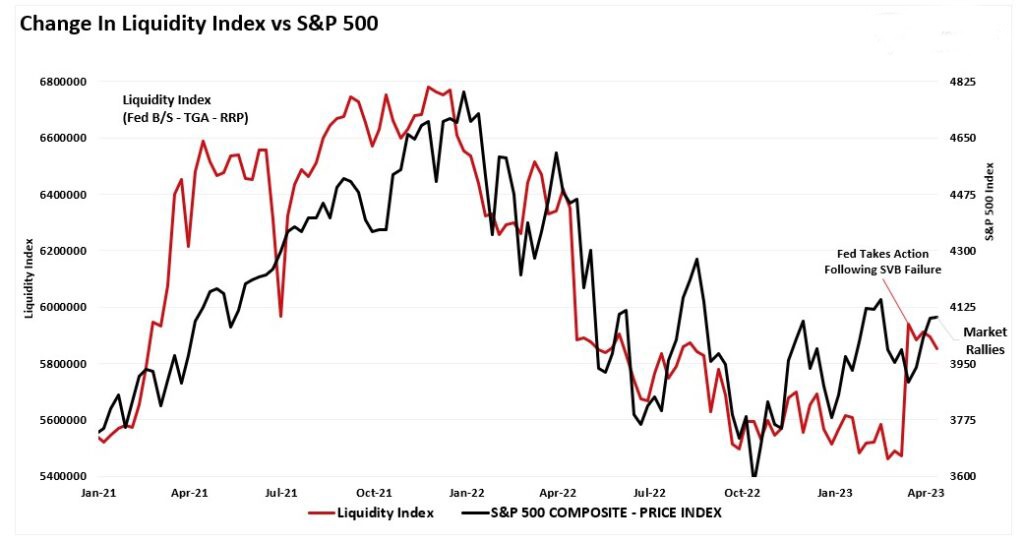

С конца января, несмотря на повышение ставок ФРС, кризис платежеспособности банков и ослабление экономических данных, рынок продолжает набирать высоту. Инвесторы не только преодолели новые уровни S&P 500, но и оживленно ухватились за совершенно новую инвестиционную тему - искусственный интеллект. Смена настроений от медвежьих к бычьим, которая наблюдается с начала марта, недавно завершилась полной капитуляцией медведей. Однако, если бы не 7 крупнейших акций в взвешенном по рыночной капитализации S&P 500, рынок был бы выше всего лишь на скромные 3% в годовом выражении, а не 12%.

- 11.06.2023

- Категории: Аналитика, Основы инвестирования

- Метки: AVC Blue, S&P 500, бычий рынок, инфляция, тенденции рынка

В эти первые дни лета, хотя еще не прошло и половины 2023 года, определенно кажется, что в прошедшие пять месяцев произошло рыночных событий на целый год. В то время как рынок в целом продемонстрировал рост в этом году, основным драйвером этого роста было небольшое число акций с мегакапитализацией. Узость рыночного продвижения потенциально является проблемой, если она не расширяется. Если бы сила рынка была широкой, было бы легко назвать это новым бычьим рынком. Однако текущее положение дел вызывает немало вопросов.

- 26.05.2023

- Категории: Аналитика, Основы инвестирования

- Метки: DJIA, S&P 500, инвестиционная стратегия

В инвестиционном мире летние месяцы ассоциируются с низкой доходностью, также этот период известен как «летняя хандра». Гипотетический летний портфель значительно отставал от трех других сезонов. Однако низкая летняя доходность еще не повод для полного перехода на наличность.

- 12.05.2023

- Категории: Аналитика, Основы инвестирования

- Метки: S&P 500, инвестиционная стратегия, рецессия

Рецессии являются естественной частью делового цикла, и, хотя обычно несут с собой рыночную неопределенность и волатильность, важно не позволять страху перед краткосрочным экономическим спадом отвлекать вас от долгосрочных целей. К тому же, оказывается, что не так страшна рецессия, как это представляется большинству инвесторов.

- 10.05.2023

- Категории: Аналитика, Основы инвестирования

- Метки: инвестиционная стратегия, инвестиционный портфель, сезонность

В мае мы вступаем в сезонно слабый период на рынке. Статистика сезонности однозначно говорит о том, что инвестирование с мая по октябрь дает несоизмеримо худшие результаты по сравнению с периодом с ноября по май. В стратегиях AVC учтены сезонные тенденции и в мае внесены соответствующие изменения.

- 5.05.2023

- Категории: Аналитика, Основы инвестирования, Подписка AVC UL, Подписка AVC Про

- Метки: золото, медь, рецессия

Не только традиционные акции и облигации могут сигнализировать о близости рецессии, но также и товарные рынки. К примеру, показательными активами могут быть медь и золото, а именно – соотношение между ними. Накануне рецессий это соотношение снижается (медь падает, золото растет). В материале рассматриваем недавние движения этих двух металлов.

Для доступа к данной записи вам необходимо приобрести План подписки – AVC Про.

- 4.05.2023

- Категории: Аналитика, Новости, Основы инвестирования

- Метки: великобритания, европа, инфляция, китай, обзор рынка, сша, тенденции рынка

Экономические показатели свидетельствуют о том, что апрель был позитивным месяцем для мировой экономики, при этом рост оставался удивительно устойчивым в условиях повышения процентных ставок. Опросы по индексу делового доверия (PMI) в США, еврозоне и Великобритании превзошли ожидания. Также оказались сильнее, чем ожидалось, и данные по ВВП Китая за 1 квартал. Акции развитых стран выросли на 1,8% за месяц, при этом акции стоимости незначительно опережали акции роста. Доходность глобальных облигаций составила 0,4%.

- 27.04.2023

- Категории: Аналитика, Личные финансы, Основы инвестирования

- Метки: сезонность, тенденции рынка, фрс

Старая рыночная поговорка гласит: «Продавай в мае и уходи», что значит избавляться от акций в мае и «уходить на каникулы» до ноября. Ретроспективный анализ показывает, что летние месяцы для рынка, как правило, самые слабые в году. Математическая статистика доказывает это: одинаковые вложения в рынок с ноября по апрель значительно превосходят эту же сумму инвестиций с мая по октябрь.

- 21.04.2023

- Категории: Аналитика, Основы инвестирования

- Метки: доллар

СМИ с неизменной настойчивостью предполагают, что финансовая небрежность США приведет к появлению новой глобальной резервной валюты. Хотя аргументы в пользу новой мировой резервной валюты веские, подходящего кандидата пока нет, несмотря на очевидную проблему с долгом США. Почему и на каких принципах сохраняется главенство доллара как мировой резервной валюты - расскажем в этом материале.

- 14.04.2023

- Категории: Аналитика, Основы инвестирования, Подписка AVC UL, Подписка AVC Про

- Метки: AAPL, JPM, S&P 500, UNH

С сегодняшнего дня в США стартует сезон отчетности о доходах за первый квартал. Мы хотим уделить внимание нескольким громким именам, которые объявят о своих доходах в течение следующих трех недель, и расскажем о том, на чем особенно следует фокусироваться в этих отчетах. От отчетов этих компаний в немалой степени будет зависеть, куда пойдет индекс S&P 500 в ближайшее время.

Для доступа к данной записи вам необходимо приобрести План подписки – AVC Про.