Категория: Основы инвестирования

- 14.08.2023

- Категории: Аналитика, Основы инвестирования

- Метки: S&P 500, сша, фрс

В настоящий момент ветер перемен, очевидно, дует не в пользу акций роста. Однако недавно Ed Yardeni (глава Yardeni Research) озвучил смелое предсказание, что индекс S&P 500 может достичь максимума в 5400 до конца 2024 года. Хотя это может показаться диковинным, учитывая экономический и фундаментальный фон, рыночный цикл подтверждает это утверждение.

- 11.08.2023

- Категории: Аналитика, Основы инвестирования

- Метки: золото, инфляция, облигации

- 8.08.2023

- Категории: Аналитика, Основы инвестирования

- Метки: акции, инвестиционный портфель, облигации

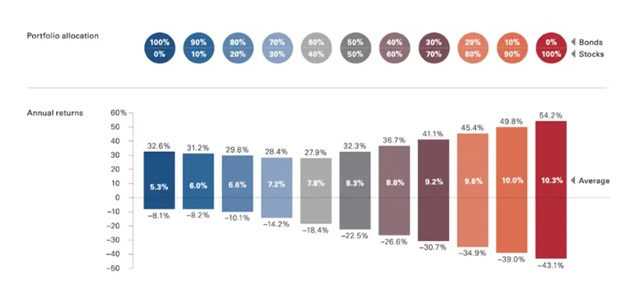

Портфель SPY+TLT, нормированный по волатильности, значительно улучшает коэффициент Шарпа для инвестора. Эти два актива мы рассмотрим в составе модельного портфеля как в варианте статичного распределения 50/50, так и в варианте тактического управления по относительной силе.

- 2.08.2023

- Категории: Аналитика, Основы инвестирования

- Метки: золото, золотодобывающие компании, инвестиционный портфель

Инвесторы часто спрашивают нас, во что лучше инвестировать в рамках долгосрочной инвестиционной стратегии: в золотые слитки или в акции золотодобывающих компаний? В июле вложения в акции золотодобытчиков были эффективнее, чем в золотые слитки. Однако в целом акции золотодобывающих компаний отставали от цены на золото в течение почти двух десятилетий.

- 20.07.2023

- Категории: Аналитика, Основы инвестирования

- Метки: AVC Blue, S&P 500, казначейские обязательства, фрс

Сейчас мы находимся во второй половине года, но с каждой неделей рынок, кажется, посылает все более противоречивые сигналы о том, что может быть впереди. Равновзвешенный индекс S&P 500 сейчас стоит на пороге преодоления сопротивления в сторону роста. Рост равновзвешенных индексов предполагает более широкое и потенциально устойчивое ралли. При этом S&P 500 находится в зоне сильной перекупленности.

- 14.07.2023

- Категории: Личные финансы, Основы инвестирования

- Метки: акции, инвестиционный портфель, облигации

- 5.07.2023

- Категории: Аналитика, Основы инвестирования, Подписка AVC UL, Подписка AVC Про

- Метки: казначейские обязательства, рецессия

Кривые доходности казначейских облигаций являются проверенным предиктором рецессии. Всем шести последним рецессиям предшествовала перевернутая кривая доходности казначейских облигаций. Можно ли, с учетом текущей инверсии кривой доходности, предполагать продолжение экономического роста и ненаступление рецессии?

Для доступа к данной записи вам необходимо приобрести План подписки – AVC Про.

- 29.06.2023

- Категории: Аналитика, Основы инвестирования

- Метки: бычий рынок, тенденции рынка

- 23.06.2023

- Категории: Аналитика, Основы инвестирования

- Метки: облигации, фрс

Прогноз ставки по федеральным фондам на уровне 5,6% подразумевает еще два повышения ставки на 25 базисных пунктов в этом году. На первый взгляд повышение ставок может показаться плохой новостью для держателей облигаций, поскольку процентные ставки и цены на облигации обратно пропорциональны. Однако вполне возможно, что вероятное повышение ставок не окажет сильного влияния на долгосрочную доходность облигаций.

- 15.06.2023

- Категории: Аналитика, Основы инвестирования, Подписка AVC UL, Подписка AVC Про

- Метки: Momentum

Momentum-фонды в этом году пока испытывают трудности. Невыразительное начало 2023 года для импульсных фондов зафиксировало одни из самых слабых относительных показателей momentum-фондов за последнее время. Одной из причин снижения эффективности импульсных фондов является более слабая доходность прошлых лидеров рынка по сравнению с прошлыми отстающими.

Для доступа к данной записи вам необходимо приобрести План подписки – AVC Про.