Гонка за право стать первым крупным центральным банком, который снизит процентные ставки в 2024 году, — это соревнование, в котором на самом деле не хочет выигрывать ни один центральный банк.

Конечно, такое снижение было бы благом для акций и свидетельствовало о предполагаемой победе в борьбе с инфляцией. Но победитель вполне может столкнуться с рецессией и, возможно, с ослаблением валюты. Последовательность и агрессивность снижения ставок центральными банками будут определять траекторию мировых валют в предстоящем году.

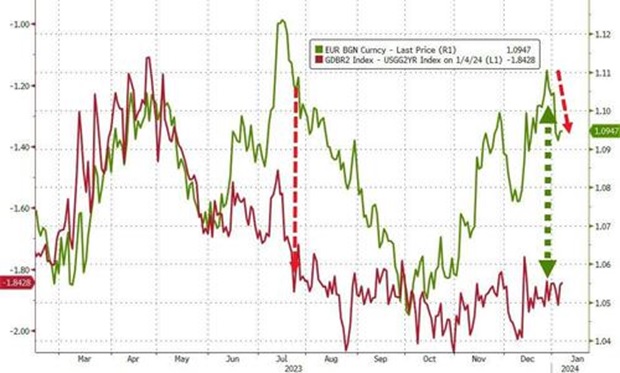

Рынки в настоящее время полагают, что Федеральная резервная система будет первой, кто снизит ставки, но Европейский центральный банк не сильно отстает. Более низкие процентные ставки обычно уменьшают относительную стоимость валюты, делая иностранные инвестиции менее привлекательными. Таким образом, сдвиг ожиданий в конце 2023 года в пользу ФРС как начинающей понижательное движение способствовал росту евро по отношению к доллару.

Доходность валют разных стран за 2023 год

В 2023 году евро вырос более чем на 3% по отношению к доллару, прервав двухлетнюю полосу неудач. Ниже представлена информация по доходности мировых валют за прошлый год, в том числе и российского рубля, в сравнении с долларом США. Самой прибыльной основной валютой 2023 года было мексиканское песо, которое подорожало почти на 15% по отношению к доллару. Песо значительно укрепилось благодаря агрессивному повышению процентных ставок центральным банком (сейчас они составляют 11,25%), что привело к привлечению денег в страну, поскольку инвесторы гонятся за более высокой доходностью. Однако продолжающееся повышение курса песо может негативно повлиять на конкурентоспособность экспорта Мексики. Поскольку одновременно дешевеет азиатский импорт в страну, это может нанести ущерб промышленному сектору страны.

Из-за снижения индекса доллара швейцарский франк, британский фунт и евро также выросли. Между тем, японская иена, хотя и упала на 7% в 2023 году, имеет хорошие перспективы на 2024 год, поскольку Банк Японии, вероятно, поднимет ставки, чтобы обуздать инфляцию, укрепляя валюту.

Замыкающие список российский рубль и турецкая лира потеряли почти одну пятую и одну треть своей стоимости по отношению к доллару соответственно. Турецкая лира неуклонно снижается уже более десяти лет (на 94%), поскольку страна стала свидетелем нескольких политических потрясений, существенно повлиявших настроения инвесторов. Тем временем российская экономика в значительной степени зависит от экспорта ископаемого топлива, сектора, который сильно пострадал от западных санкций. Поскольку покупателей нефти и газа стало меньше, доходы от экспорта снизились, что привело к сокращению положительного сальдо торгового баланса страны.

Индекс доллара

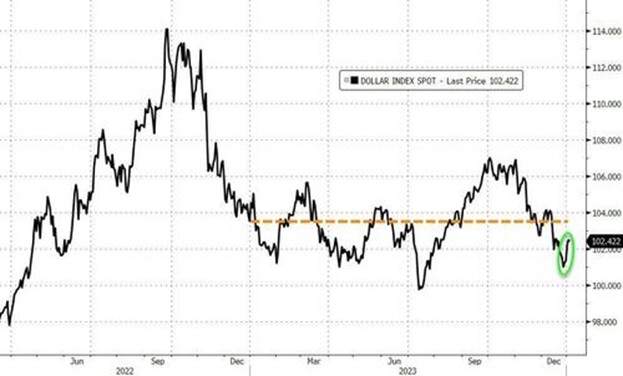

Индекс доллара США достиг пика осенью 2022 года, самого высокого уровня почти за два десятилетия, и вырос в ответ на агрессивное повышение процентных ставок. Индекс измеряет стоимость доллара США по отношению к корзине основных валют шести стран. Рост указывает на то, что доллар укрепляется по отношению к корзине, и наоборот. Евро является крупнейшим компонентом индекса и, таким образом, влияет на его значение и доходность. В 2023 году индекс доллара США снизился со своих максимумов, сохраняя при этом довольно высокий уровень, поскольку процентные ставки остались стабильными.

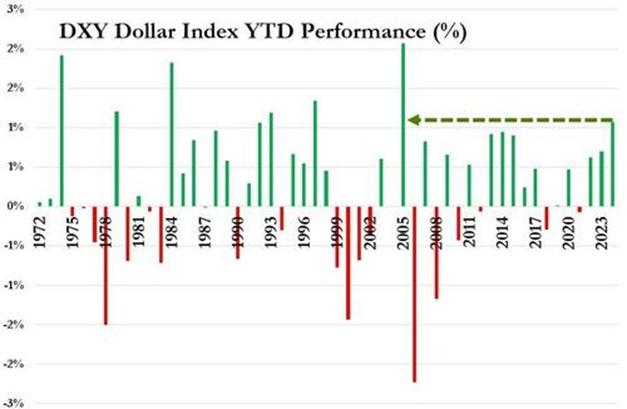

Однако в первые несколько дней 2024 года индекс доллара резко вырос, компенсировав более половины потерь 2023 года.

Это лучшее начало года для доллара с 2005 года.

Теперь вопрос заключается в том, сможет ли доллар сохранить достигнутые успехи. Учитывая силу евро по отношению к доллару США (как мы отмечали выше, составляет большую часть индексной корзины доллара) с учетом процентных ставок ЕС и США, рост доллара может продолжиться, поскольку пара EUR/USD падает (даже при «мягкой» политике ФРС).

И, возможно, гонка за снижением ставки не так близка, как думают рынки, а это говорит о том, что евро должен продолжить рост в 2024 году.

Трейдеры теперь ожидают снижения ставок ФРС в марте, в то время как от ЕЦБ ожидают первый шаг к снижению ставок во втором квартале. Но это может быть слишком рано для ЕЦБ, который обычно не торопится с принятием таких важных решений. Частично это связано с тем, что он отвечает за процентные ставки в 20 странах, использующих евро, но также отражает историческую нерешительность банка по поводу изменения курса в любую сторону. ЕЦБ медленнее, чем ФРС и Банк Англии, приостановил повышение ставок, повысив их в сентябре, когда два других банка оставляли ставки без изменений. Кроме того, он был последним из трех регуляторов, начавших в июле 2022 года повышение ставок.

В то же время есть очевидные основания для того, чтобы полагать, что ЕЦБ с высокой степенью вероятности станет первым крупным центральным банком, снизившим стоимость заимствований. Начнем с того, что инфляция в еврозоне приближается к целевому показателю банка в 2% после падения до 2,4% в ноябре – самого низкого уровня за более чем два года. Инфляция в Великобритании составляет 3,9% в годовом исчислении, а инфляция в США — 3,1%. Уровень инфляции в обеих странах выше, чем хотелось бы их центральным банкам. Данные, опубликованные 20 декабря, показали, что инфляция в Великобритании резко снизилась в ноябре с 4,6%. Это увеличило вероятность того, что Банк Англии снизит ставки раньше, но на данный момент он все еще отстает от ФРС и ЕЦБ.

Слабость европейской экономики является еще одним фактором, указывающим на то, что ЕЦБ может раньше сократить ставку. Валовой внутренний продукт еврозоны сократился на 0,1% в третьем квартале, поставив экономику на грань рецессии, определяемой как два последовательных квартала отрицательного роста. Германия, крупнейшая экономика Европы, как ожидается, этой зимой может перейти в рецессию. В экономике Великобритании дела обстоят немного лучше, и в третьем квартале она находилась в состоянии стагнации. ВВП США вырос на 5,2% в тот же период.

Заключение

Основываясь на вышеизложенном, легко понять, почему некоторые участники рынка считают, что ЕЦБ может первым сократить ставку. И это несмотря на то, что президент ЕЦБ Кристин Лагард недавно заявила, что еще не время «снижать бдительность», и что между повышением и сокращением ставок существует «плато» стабильного уровня. Ее комментарии были по большей части проигнорированы рынком.

Масштабы сокращений могут оказаться даже более важными, чем сроки. ФРС в конечном итоге приступит к более масштабному циклу смягчения, чем ЕЦБ, что будет отрицательно для доллара и незначительно поддержит евро. Экономические проблемы блока могут помешать ему получить большую выгоду от слабости доллара. По прогнозам евро, достигнет 1,15 доллара к концу 2024 года, что на 4% выше его цены на конец 2023 года. Среднее значение среди опрошенных FactSet 48 экономистов составляет 1,12 доллара к концу 2024 года.

Даже если ЕЦБ освободится от своей фирменной инерции и снизит ставки уже в марте, это не означает автоматически период слабости евро, особенно если кампания регулятора по смягчению политики будет более вялой, чем у ФРС. В определенной степени относительная слабость евро защищает его от дальнейшего падения. Евро в настоящее время находится на исторически низком уровне по отношению к доллару, отчасти из-за слабых летних экономических данных. Таким образом, значительная часть слабостей уже учтена. Осторожный подход ЕЦБ к снижению ставок может привести к тому, что евро после сильных показателей 2023 года проведет еще один хороший 2024 год.