2024 год предполагает вероятность снижения ставок ФРС и очередную политическую борьбу за нового президента США. Конечно, здесь много неизвестных: кто будет баллотироваться на предстоящих выборах президента США, сколько раз ФРС будет снижать ставку в 2024 году и будет ли вообще это делать? Сценариев может быть много в зависимости от разных переменных. Сегодня мы рассмотрим один из прогнозов на предстоящий год, ориентируясь на исторические совпадения с текущими условиями на рынке акций США.

Бычий сценарий: аргументы

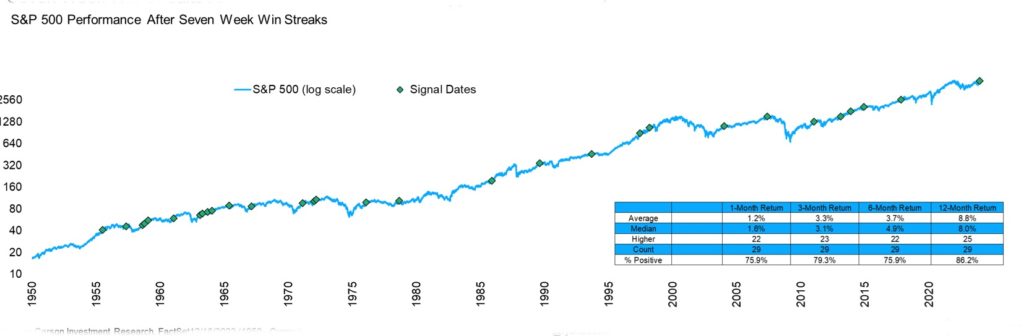

Во-первых, индекс S&P 500 в настоящее время впечатляюще растет семь недель подряд, что является самой длинной недельной серией приростов. Анализ всех семинедельных победных серий, начиная с 1950 года, показал, что год спустя акции росли в 25 из 29 раз, или более чем в 86% случаев. Это первый сигнал, который мы увидели за последнее время, предполагающий, что следующие 12 месяцев могут стать еще одним хорошим годом для быков.

Во-вторых, мы стали свидетелями огромного скачка вширь — более масштабного роста в акциях по стилю, капитализации и т.д. Большую часть этого года на фондовом рынке наблюдался значительный рост только для семи акций. Но с начала ноября 2023 года узость рынка переходит в расширенное движение. Посмотрите на график относительной силы между фондом RSP, представляющим равновзвешенное распределение акций, и индексом S&P 500 с распределением активов по капитализации. На нем явно видно, как изменилось направление графика в ноябре со снижения на рост.

Этот процесс расширения роста рынка наблюдается с конца ноября текущего года и в акциях малой капитализации. Замаячившие надежды на снижение ставок вдохновили инвесторов повысить спрос на покупку акций малой капитализации. Мы видим потенциал для дальнейшего роста и восстановления соотношения к акциям крупной капитализации к уровню начала 2023 года.

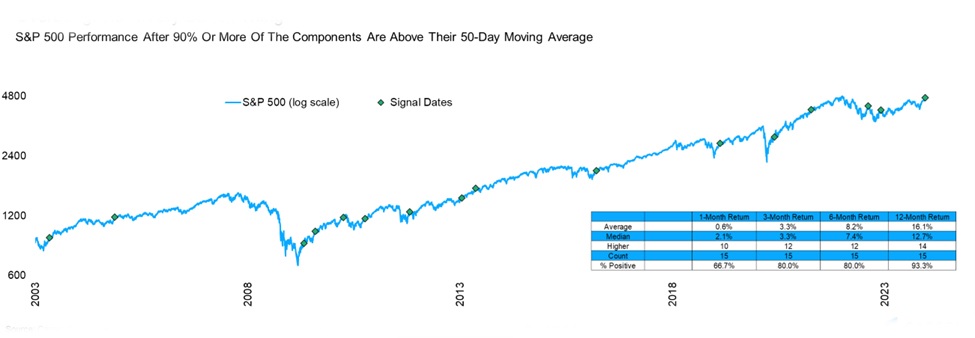

На прошлой неделе более 90% акций S&P 500 превысили свою 50-дневную скользящую среднюю. Это может означать, что акции США в краткосрочной перспективе перекуплены, но есть основания в настоящий момент видеть в этом силу в начале бычьего движения. В прошлые 20 лет, когда наблюдалось такое активное участие, S&P 500 год спустя шел вверх в 14 из 15 раз и в среднем на 16,1%.

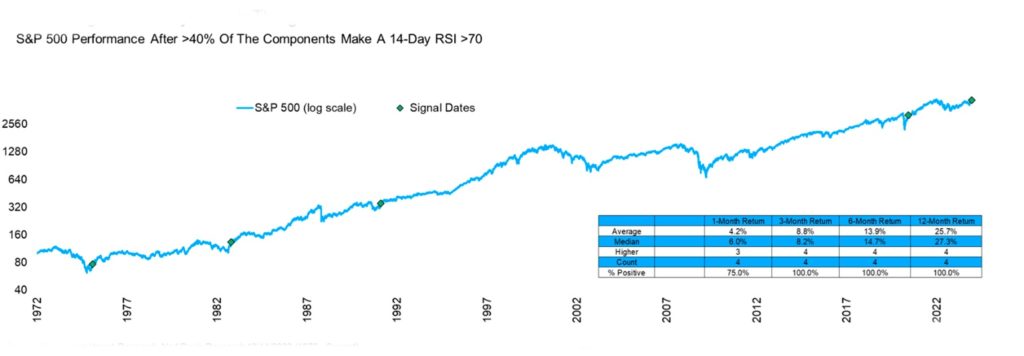

В-третьих, сейчас наблюдается еще один редкий, но потенциально бычий сигнал. Недавно более 40% компонентов индекса S&P 500 имели RSI выше 70. RSI (индекс относительной силы) — это индикатор перекупленности/перепроданности, уровень выше 70 свидетельствует о перекупленности, а уровень ниже 30 — о перепроданности. Когда мы видим большой всплеск количества перекупленных акций в S&P 500, это оптимистичная тенденция. С 1972 года наблюдалось только четыре случая, когда так же более 40% акций находились на уровне перекупленности. Средняя доходность годом позже 4 раза составляла впечатляющие 25,7%. При этом худшая доходность годом позже составила «всего» 17,6% после сигнала в феврале 1991 года. Разумеется, прирост в размере 17% в 2024 году был бы весьма хорошим результатом.

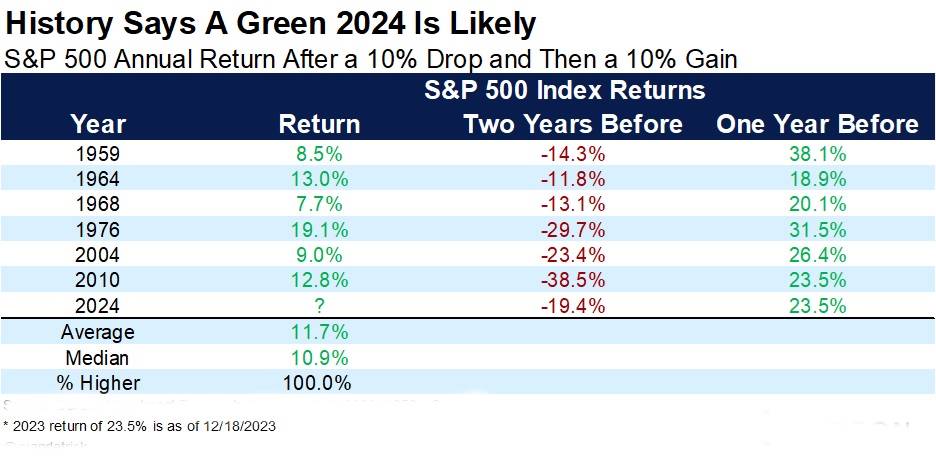

В-четвертых, когда акции падали более чем на 10% (как в 2022 году), а затем вырастали более чем на 10% (как в этом году), следующий год, как правило, был довольно стабильным, рост наблюдался в шести случаях из шести с приростом в среднем на 11,7%. Конечно, такая статистика может быть поводом для радости большинства быков в 2024 году.

Заключение

Мы рассмотрели один из возможных позитивных сценариев для 2024 года. В настоящий момент на фондовый рынок влияет много факторов. Это и геополитическая напряженность в Европе и на Ближнем Востоке, и глобальное замедление экономики, и смена тренда с повышения на понижение ставок ФРС, и выборы президента США.

Мы всегда рекомендуем инвестировать, основываясь на фактах, а не на чувствах. В конце года обычно озвучивается много аналитических прогнозов от крупнейших мировых банков и инвестиционных компаний. Покажем вам прогноз на 2024 год от Morgan Stanley для разных регионов мира. Этот инвестиционный банк имеет менее бычью позицию в отношении роста рынка.

По бычьему сценарию, у Японии больше всего шансов в следующем году получить доходность около 20%, но столько же (21%) и потерять при негативном прогнозе. На втором месте идут развивающие рынки. За уходящий год радовали инвесторов своей доходностью два региона: Латинская Америка и Индия. Китай оказался в аутсайдерах и, возможно, этот тренд продолжится в новом году. Для американского рынка Morgan Stanley видят меньше перспектив для роста. По мнению аналитиков компании, S&P 500 может прибавить в следующем году всего лишь свыше 6%, а при медвежьем сценарии – потерять порядка 18%.

Разумеется, любые прогнозы — это всего лишь вероятность. Конечно, бычий прогноз с ростом свыше 18% в следующем году более желанный. Однако в переходные моменты от повышения к понижению ставок на рынках возможна повышенная волатильность, и в течение первого полугодия нового года рынок может находиться в боковом движении.

Для стратегий AVC мы используем эффективный анализ по относительной силе рынка. Согласно нашим техническим индикаторам, рынок сигнализирует о бычьем настроении на данный момент. Мы не пытаемся угадывать, а следуем правилам нашей моментум-стратегии, что позволяет в долгосрочной перспективе показывать результаты по доходности гораздо выше, чем у индекса S&P 500.

Скоро мы будем праздновать Новый год, с улыбкой поднимая бокал шампанского за все хорошее в старом году и новые радости и удачу в новом году. Мы желаем вам встретить Новый год в кругу близких и любимых людей. И пусть следующий год принесет добрые вести в каждый дом! Мы подготовили новогодний подарок для инвесторов и скоро презентуем нашу новую стратегию. В среду, 3-го января 2024 года, мы подведем итоги уходящего года для наших стратегий.