Поскольку инвесторы внимательно следят за сигналами кривой доходности о надвигающемся экономическом спаде в США, становится крайне важно понять ее историческую надежность как предсказателя рецессии, исследуя её влияние на экономику и фондовый рынок.

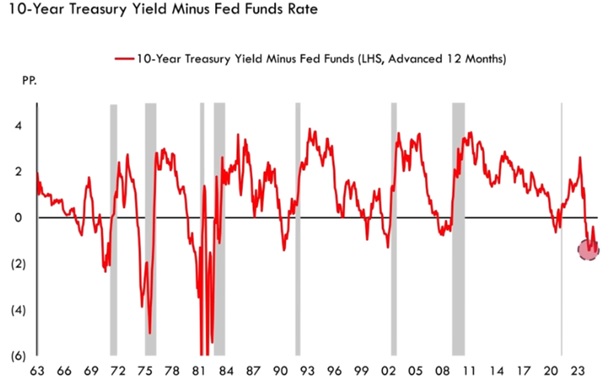

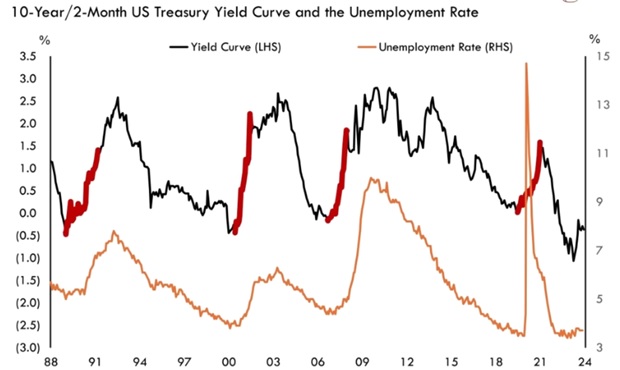

На протяжении десятилетий кривая доходности служила надежным индикатором надвигающейся рецессии в США. С 1963 года инверсия кривой доходности постоянно предшествовала экономическим спадам, что делало ее важным инструментом прогнозирования. Инверсия (когда краткосрочные процентные ставки превышают долгосрочные ставки) обычно происходила примерно за 12 месяцев до рецессии.

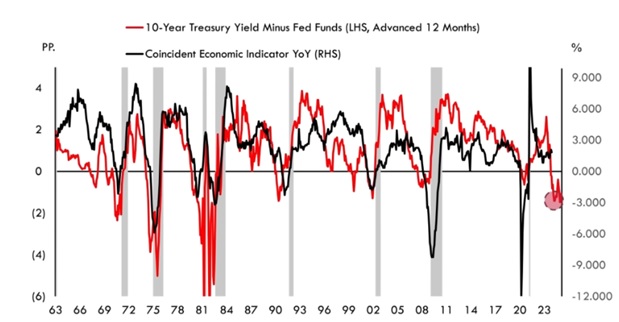

Чтобы оценить вероятность будущего экономического роста или спада, экономисты часто сравнивают экономические показатели с кривой доходности, сдвинутой на 12 месяцев. Этот анализ дает ценную информацию о направлении развития экономики США. Исторически сложилось так, что инверсия кривой доходности указывала на неизбежный экономический спад в течение следующего года, хотя существует некоторая изменчивость этого временного лага.

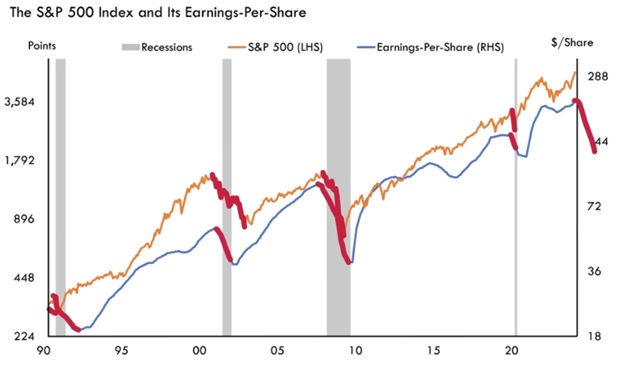

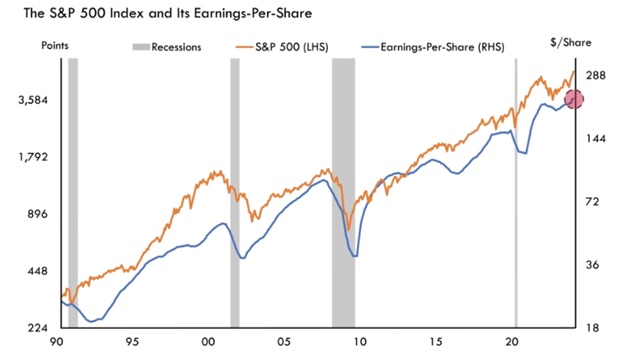

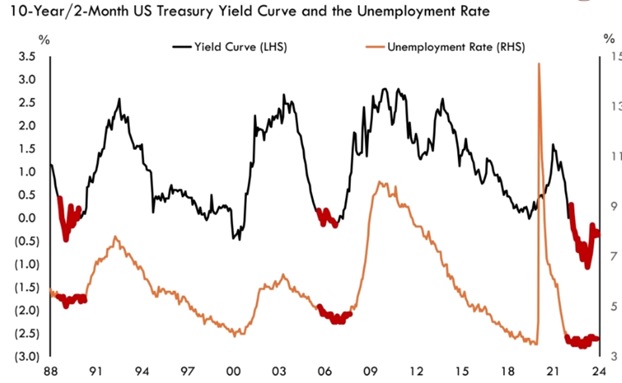

Учитывая исторические рецессии, инверсия кривой доходности, за которой следует рецессия, обычно приводит к снижению прибыли S&P 500 и последующему падению рынка. Однако, несмотря на длительную инверсию кривой доходности, ожидаемая рецессия и падение доходов, которые оказали бы негативное влияние на рынок, не материализовались, как ожидалось, в 2024 году. Такое отклонение от исторических моделей поднимает вопросы о нынешнем экономическом ландшафте.

Вопреки ожиданиям, доходы фондового рынка в прошлом году оставались стабильными, несмотря на прогнозы о снижении. Этот просчет свидетельствует о недооценивании основной силы экономики. Важно отметить, что некоторые текущие экономические показатели не демонстрируют тех же предупреждающих знаков, которые наблюдались во время пиков 2007 и 2000 годов, что позволяет предположить иную динамику рынка на данный момент.

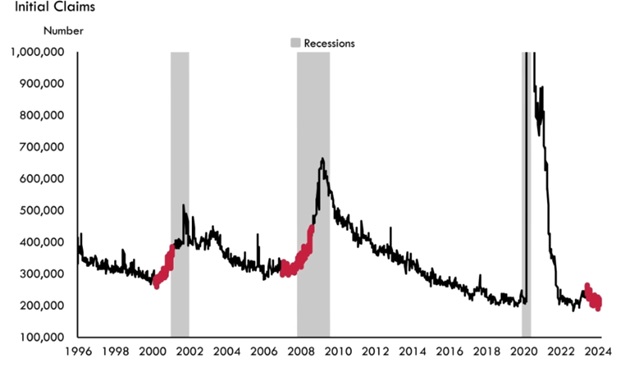

Традиционно тенденция роста числа первичных заявок на пособие по безработице сигнализировала о надвигающемся сокращении рабочих мест и рецессии. Однако в нынешних экономических условиях первичные заявки продолжают снижаться, что указывает на устойчивость рынка труда. Хотя это предполагает благоприятную ситуацию в сфере занятости, это не гарантирует отсутствие рецессии, поскольку исторические примеры показывают возникновение неожиданных причин роста заявок, приводивших к экономическим спадам.

Отсутствие явного катализатора потенциального роста первоначальных заявок может показаться озадачивающим. Однако аналогичные случаи наблюдались в 2007 и 2000 годах, когда неожиданное увеличение количества заявок на пособие произошло без видимых причин. Потеря рабочих мест может быть частью естественного делового цикла, а непредвиденные события могут спровоцировать изменения в динамике занятости. Поэтому при анализе данных о занятости важно учитывать более широкие экономические факторы.

Исторически сложилось так, что когда кривая доходности после инверсии становится круче, уровень безработицы имеет тенденцию к росту. Хотя недавние наблюдения показывают совсем незначительный рост безработицы, преждевременно делать вывод о том, что текущая кривая доходности не приведет к увеличению безработицы, как это наблюдалось в предыдущих рецессиях.

Несмотря на длительную инверсию кривой доходности, уровень безработицы оставался низким, а экономика продемонстрировала устойчивость. Подобные случаи наблюдались в 2006 и 1989 годах, когда длительная инверсия кривой доходности сосуществовала с низким уровнем безработицы и устойчивой экономикой. Эти периоды подчеркивают проблему при определении поведения рынка исключительно на основе инверсии кривой доходности, подчеркивая важность рассмотрения других экономических показателей.

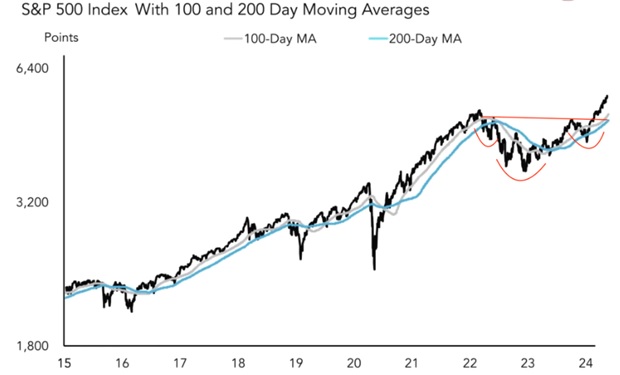

Фондовый рынок недавно вышел из существенной базовой модели: 100- и 200-дневные скользящие средние направлены вверх, что указывает на сильную динамику. Однако рекомендуется проявлять осторожность, поскольку рынок кажется чрезмерно растянутым и уязвимым для потенциального краткосрочного отката, как это было в предыдущих случаях в августе 2023 года, августе 2022 года, марте 2022 года и ноябре 2021 года.

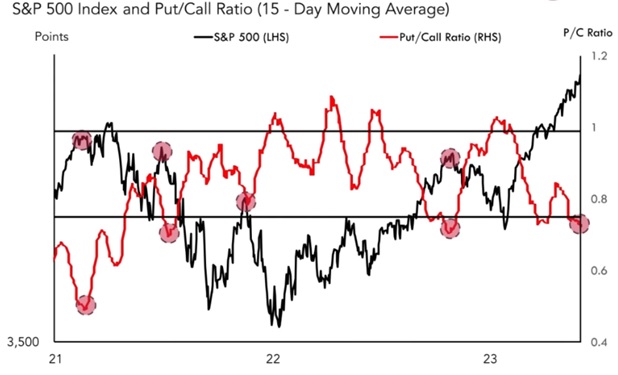

Нынешний чрезвычайно низкий коэффициент пут-колл, указывающий на большее количество колл-опционов по сравнению с пут-опционами, вызывает обеспокоенность по поводу самоуспокоенности рынка. Исторически такие низкие коэффициенты совпадали с пиками рынка, что позволяет предположить, что все больше инвесторов делают ставку на движение вверх.

Заключение

Текущая кривая доходности, похоже, не указывает на немедленный массовый пик фондового рынка. Мы внимательно следим за экономическими показателями, динамикой рынка и основными факторами наших стратегий AVC. В рамках управления рисками с января 2024 года мы приняли решение временно оставаться в денежных фондах в наших стратегиях по сигналам PUT/CALL, чтобы эффективно ориентироваться в этой непростой ситуации. Для определения исхода ситуации с высокой вероятностью чрезвычайно важно сочетание разных факторов.

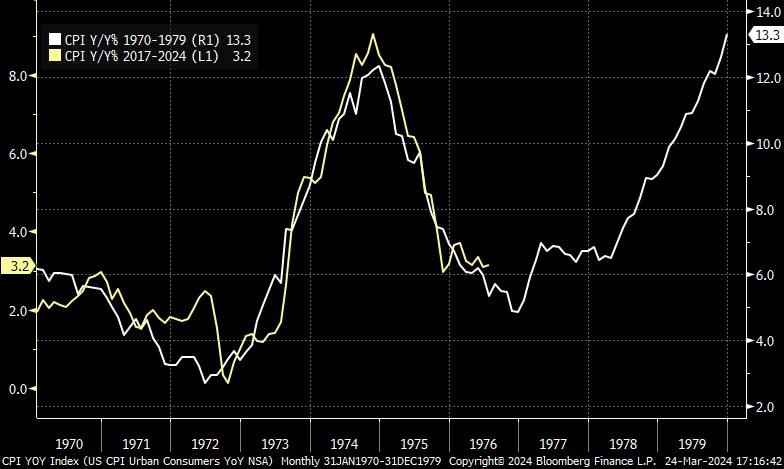

К тому же и ФРС не торопится снижать ставку, опасаясь возобновления роста инфляции после первого снижения. Возможно, обещанное снижение ставки монетарными властями будет очень осторожным, в пределах 0,25 базисных пунктов, в текущем году. Любопытно, что в настоящее время динамика потребительской инфляции в США с 2017 по 2024 годы (желтая линия, левая шкала) повторяет динамику 1970-х годов (белая линия, правая шкала).

Не придется ли ФРС повторить опыт «убийцы инфляции» Пола Волкера? ФРС подняла ставку до 20% в начале 1980-х, из-за этого сократились инвестиции в реальный сектор, безработица выросла до самого большого со времен Великой депрессии показателя — 10,8% в 1982 году, и в итоге экономика США скатилась в рецессию. И все это, возможно, способствовало проигрышу Картера на выборах в 1981 году. Но в этот президентский год мы такого зрелища, скорее всего, не увидим.