За предыдущую неделю доходность казначейских облигаций выросла на 20 б.п. Если вы в последнее время не следили за рынками облигаций, то можете быть удивлены, узнав, что доходность 10-летних казначейских облигаций вернулась к 4,1% (после достижения 3,9% неделю назад), а ставки по ипотечным кредитам снова превысили 7% (после падения до 6,6%).

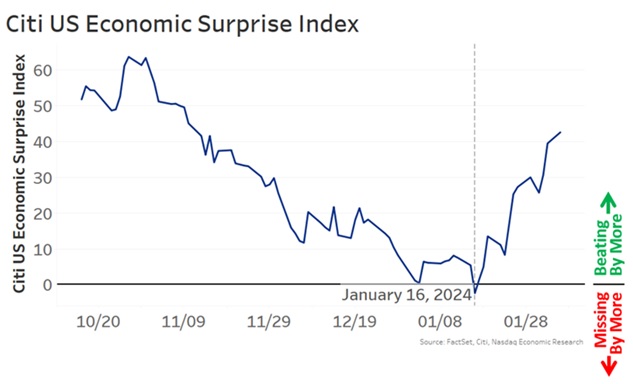

Причина таких движений заключается в том, что экономика оказалась на удивление сильной во всех отношениях. Почти все данные за 2024 год демонстрируют неожиданную силу. Наглядно это демонстрирует, к примеру, индекс экономических сюрпризов Citi. Данный индекс показывает, насколько фактические экономические данные соответствуют ожиданиям (положительные = лучше, чем ожидалось, отрицательные = хуже, чем ожидалось). Как мы видим, в последнее время ситуация стала значительно более позитивной.

Некоторые из примечательных событий с середины января:

— Реальный ВВП в четвертом квартале вырос на 3,3% в годовом исчислении (против оценки в 2,0%).

— В январе было добавлено 353 тыс. рабочих мест – почти в два раза больше оценок.

— Первоначальные заявки на пособие по безработице приблизились к рекордно низкому уровню.

— Индексы PMI в производстве и сфере услуг выросли больше, чем ожидалось.

— Розничные продажи выросли на 0,6% в декабре (против оценки 0,4%).

— Потребительское доверие выросло до двухлетнего максимума.

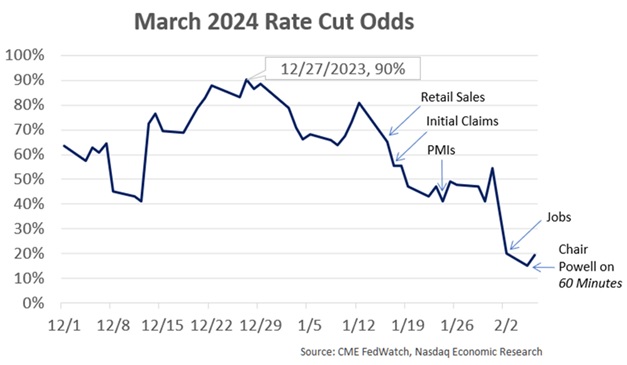

Поскольку инфляция все еще падает, рынки дошли до точки, когда вероятность снижения ставок в марте оценивалась примерно в 90%. Однако на заседании ФРС 31 января председатель ФРС Пауэлл заявил, что мартовское снижение ставок не является «базовым сценарием». Шансы на снижение ставок в марте упали до 20%. В то же время рынки изменили ожидания снижения ставок с 160 б.п. в этом году до 125 б.п. И в результате произошел рост доходности долгосрочных облигаций.

Сейчас «реальная» процентная ставка высока для рынка и продолжает расти, хотя ФРС ничего не делает (поскольку инфляция продолжает падать). Подобная ситуация хуже всего ощущается компаниями, использующими крупные займы для своего развития.

Индекс S&P 500 (SPX) в четверг, 8 февраля, установил новый исторический максимум, впервые достигнув отметки 5000. С октябрьского внутридневного минимума до этого максимума SPX прибавил почти 22%, при этом самый большой откат за этот период составил менее 2,5%. Поскольку индекс зашел так далеко, неизбежен вопрос: насколько дальше он может пойти без значимого отката?

Следует отметить, что картина относительной силы индекса S&P 500 и акций США в целом остается определенно позитивной. Акции США остаются на вершине отраслевого рейтинга, а группа фондов индекса S&P 500 занимает третье место в рейтинге групп активов с сильным средним баллом 4,88.

Возможно, наиболее очевидным признаком того, что акции могут откатиться, является то, что S&P достиг сильно перекупленной зоны (недельный показатель перекупленности/перепроданности (OBOS) чуть более 120%).

Это, конечно, не самый высокий уровень перекупленности, который мы видели за последние несколько лет: в 2020 году SPX несколько раз достигал уровня выше 120%. Мы также видели, как в середине декабря прошлого года индекс достиг уровня перекупленности в размере 113% без значительного отката.

Таким образом, состояние перекупленности рынка вряд ли можно назвать окончательным, но оно является одним из свидетельств, указывающих на возможный откат, поскольку желающих покупать становится меньше. К тому же, вторая половина февраля в большинстве случаев была слабой.

Во время нынешнего ралли не хватило широты. С начала года (до 2 июля) взвешенный по капитализации индекс S&P прибавил 5,38%, а индекс S&P Equal Weight вырос всего на 0,72%.

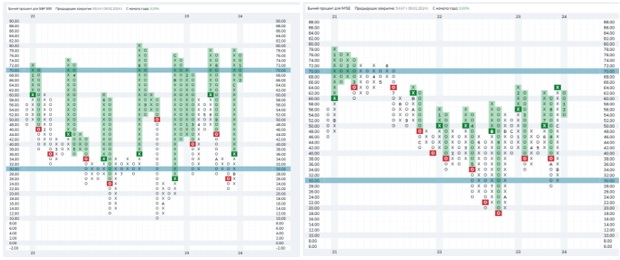

На прошлом вебинаре мы говорили, что как бычий процент для NYSE, так и бычий процент для S&P 500 в настоящее время находятся на отметке 0 и прибавили в своих соответствующих столбцах в феврале, даже несмотря на то, что S&P 500 достиг новых рекордных максимумов.

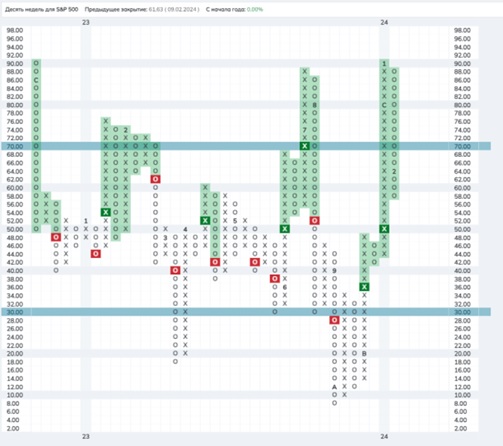

Другие индикаторы широты, такие как 10-недельный индекс S&P 500, который измеряет процент акций, торгующихся выше десятинедельной скользящей средней, также находятся на отметке «0». График перешёл в «нолики» (больше предложение, чем спрос) 11 января 2024 года.

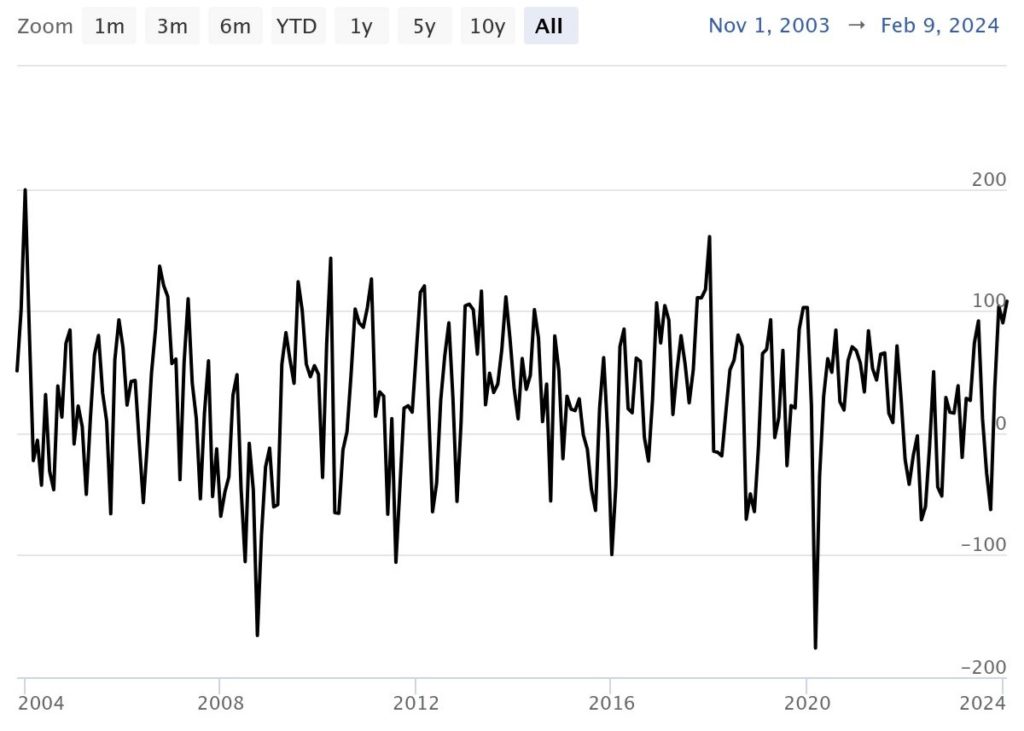

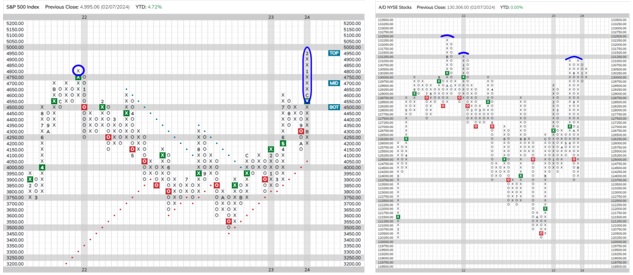

Одним из индикаторов широты рынка является рост/падение NYSE, который показывает медвежье отклонение от S&P 500. На графиках ниже вы можете видеть, что S&P 500 достиг рекордных уровней. Однако подобная дивергенция (отмечена синим цветом на графике широты рынка) наблюдалась в конце 2021 – начале 2022 года, незадолго до того, как SPX начал снижение. Аналогичная картина наблюдалась и в начале 2020 года.

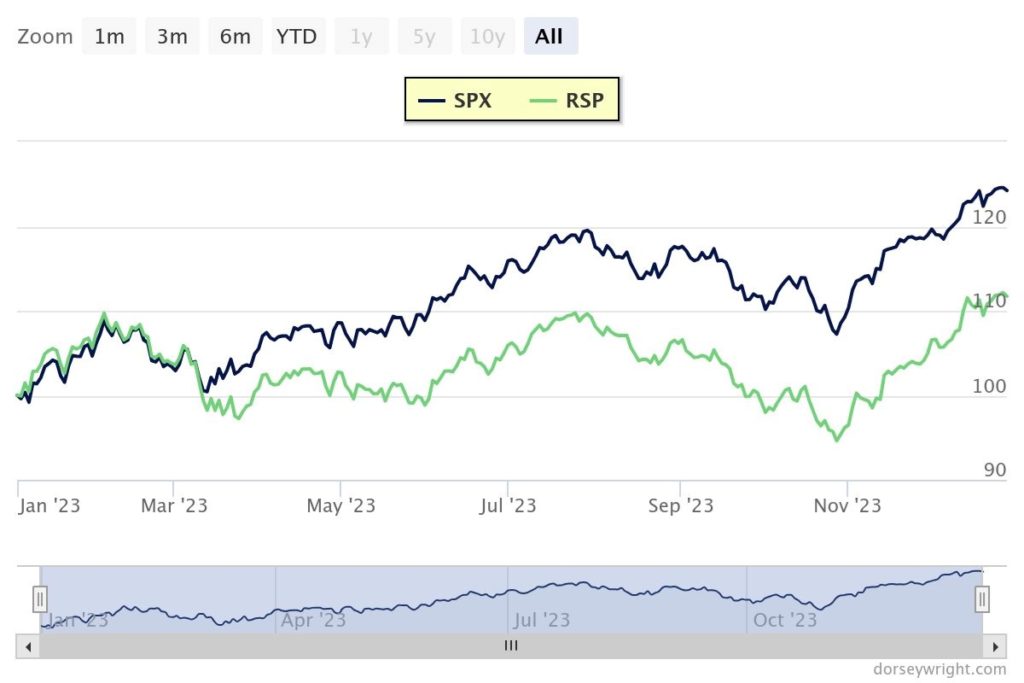

Ниже представлена динамика индекса S&P 500 и его равновзвешенного аналога за 2023 год. И здесь также наблюдается отставание равновзвешенного индекса: SPX за 2023 год прибавил свыше 24%, тогда как RSP вырос только на 11%. Это значительный разрыв в доходности.

Исторически так сложилось, что сужение широты охвата при росте рынка было признаком слабости. И это следует учесть тем, кто сейчас находится в стадии принятия решения по входу в рынок акций.

Ужесточение финансовых условий

Нынешнее ралли началось после миролюбивого тона заявлений ФРС на ноябрьском заседании, и этому способствовало последующее смягчение финансовых условий. После выхода более сильных, чем ожидалось, экономических данных ожидания сместились в сторону сохранения более жесткой политики ФРС дольше, чем предполагалось ранее. В долгосрочной перспективе это может быть положительным знаком для акций, поскольку означает, что экономика не нуждается в такой большой помощи со стороны ФРС. Однако в краткосрочной перспективе ужесточение финансовых условий может стать препятствием для ралли, которое, по крайней мере частично, было основано на ожиданиях смягчения политики ФРС в относительно краткосрочной перспективе.

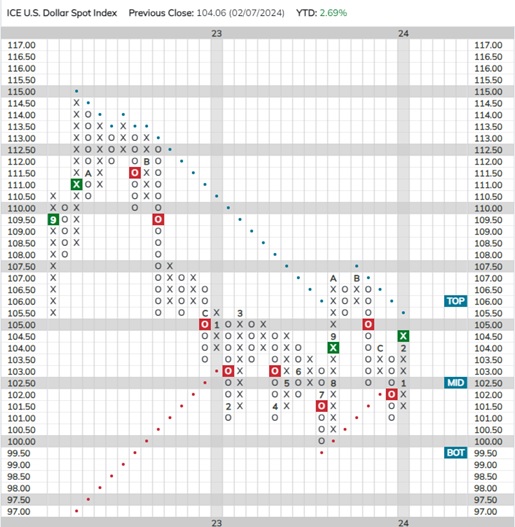

Доллар США также недавно укрепился, а индекс доллара США вернулся к сигналу на покупку на графике по умолчанию в начале предыдущей недели. За последние несколько лет американские акции в целом имели обратную зависимость с долларом. Медвежий рынок акций в 2022 году возник во время сильного восходящего тренда доллара, тогда как в 2023 году доллар в целом падал, когда акции росли. Совсем недавно, когда в период с июля по октябрь прошлого года индекс доллара США вырос со 100 до 107, индекс S&P 500 упал более чем на 10% примерно за тот же период. Ралли S&P в конце 2023 года началось примерно в то время, когда индекс доллара США начал откат, в результате которого индекс упал с отметки 107 до 101.

Календарь сезонности

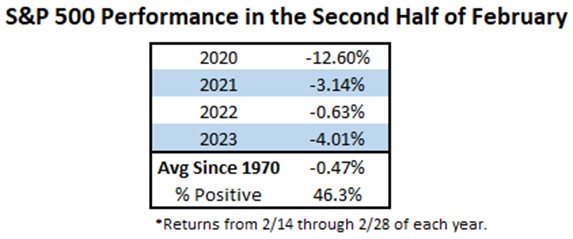

Сейчас началась вторая половина февраля, которая на протяжении последних нескольких лет не была конструктивным периодом для акций США. За последние четыре года индекс S&P 500 ежегодно терял позиции во второй половине февраля, при этом наибольшее снижение произошло в 2020 году. В прошлом году SPX потерял 4% за последние две недели месяца. Последние четыре февраля были особенно неблагоприятными для акций на отрезке падения, однако даже в долгосрочной перспективе вторая половина февраля не была хорошим периодом для рынка. С 1970 года индекс S&P 500 нес потери в последние две недели месяца примерно в 54% случаев, при этом средние потери составляли чуть менее 50 б.п.

Конечно, мы не можем точно знать, неизбежен ли откат. Хотя недавнее ралли временами казалось неудержимым, когда-нибудь все заканчивается, и, как мы уже отмечали выше, существует несколько препятствий, которые рынок должен преодолеть, если он хочет продолжить свой текущий рост. С

Стратегии AVC в настоящий момент по-прежнему находятся в денежных фондах. Кто не торопится, тот всегда успеет в нужный момент.