Категория: Инвестиционные идеи

- 16.03.2022

- Категории: Аналитика, Инвестиционные идеи, Личные финансы, Подписка AVC Про

- Метки: s&p500, акции, волатильность, инвестиционная стратегия, инвестиционный портфель

На этой неделе основное внимание будет приковано к Федеральному резервному банку, поскольку ожидается, что в среду, 16 марта, он повысит процентные ставки впервые с декабря 2018 года. Текущие фьючерсы ФРС оцениваются с вероятностью 99,8% на уровне 25 базисных пунктов. Всего с 1982 года было 82 повышения ставок по федеральным фондам.

- 2.03.2022

- Категории: Инвестиционные идеи, Личные финансы, Подписка AVC Про

- Метки: NASDAQ, s&p500, инвестиционная стратегия, инвестиционный портфель

Два месяца зимы – январь и февраль 2022 - запомнятся высокой волатильностью на рынках. Несмотря на это, стратегия Nasdaq позволила добиться хороших результатов. К примеру, модельный портфель, составленный из ETF, показал доходность с начала года свыше 6%.

Для доступа к данной записи вам необходимо приобрести План подписки – AVC Про.

- 28.02.2022

- Категории: Аналитика, Инвестиционные идеи, Личные финансы, Подписка AVC Про

- Метки: NASDAQ, s&p500, акции, инвестиционная стратегия, инвестиционный портфель

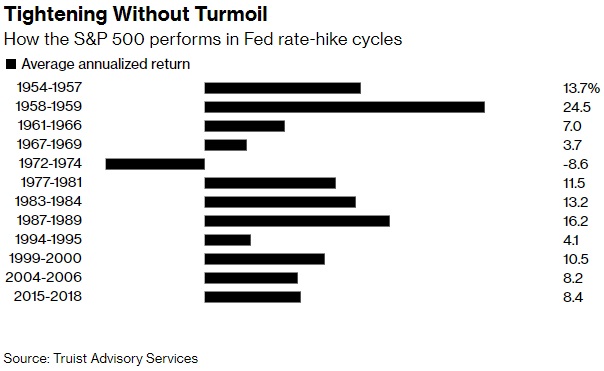

В марте этого года начнется 13-й цикл в истории повышения ставок ФРС. Связь между облигациями и процентными ставками очевидна: когда ставки растут, цены на облигации падают. Акции США при росте ставок могут расти. Ретроспективные данные показывают, что нет никаких оснований делать вывод о том, что ужесточение денежно-кредитной политики и/или повышение доходности сами по себе нанесут ущерб акциям.

Для доступа к данной записи вам необходимо приобрести План подписки – AVC Про.

- 24.02.2022

- Категории: Аналитика, Инвестиционные идеи, Основы инвестирования, Подписка AVC Про

- Метки: NASDAQ, s&p500, инвестиционная стратегия, инвестиционный портфель, фрс

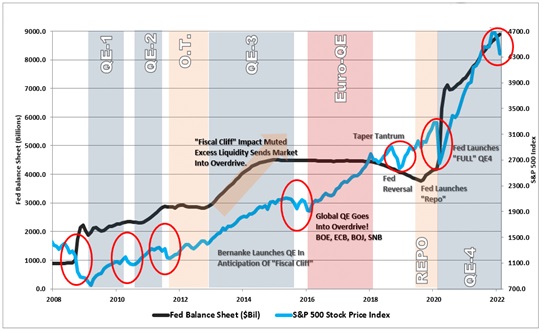

История QE в США началась с 2008 года. Мы проанализируем, при каких уровнях индекса S&P 500 ФРС начинала активно действовать, выкупая государственные облигации США, и найдем здесь взаимосвязь.

Для доступа к данной записи вам необходимо приобрести План подписки – AVC Про.

- 21.02.2022

- Категории: Аналитика, Инвестиционные идеи, Личные финансы, Подписка AVC Про

- Метки: NASDAQ, s&p500, инвестиционная стратегия, инвестиционный портфель

Прошедшая неделя была сложной для акций. На снижение котировок повлияла геополитическая нестабильность с новостным фоном возможного начала войны с Украиной. Также продолжалась реакция рынка на прекращение потока ликвидности и принятие мер по борьбе с инфляцией монетарными властями США.

При этом с начала года все портфели с применением стратегии Nasdaq в разных страховых компаниях оказались эффективней, чем рынки акций США и всего мира.

Для доступа к данной записи вам необходимо приобрести План подписки – AVC Про.

- 18.02.2022

- Категории: Аналитика, Инвестиционные идеи, Личные финансы

- Метки: s&p500, инвестиционная стратегия, инвестиционный портфель

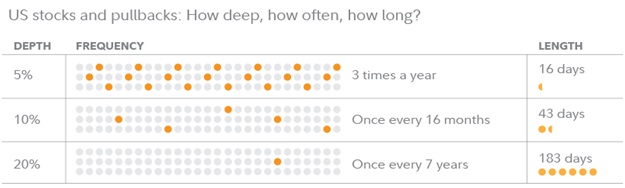

Пока что 2022 год выглядит не слишком удачным для акций США - индекс S&P 500 снизился более чем на 8% с начала года (до 17 февраля).

Год еще только начинается, и все может легко измениться, обеспечив четвертый положительный год подряд для S&P 500. Тем не менее, даже если мы закончим год в убытке, почти наверняка будут и сильные «участки».

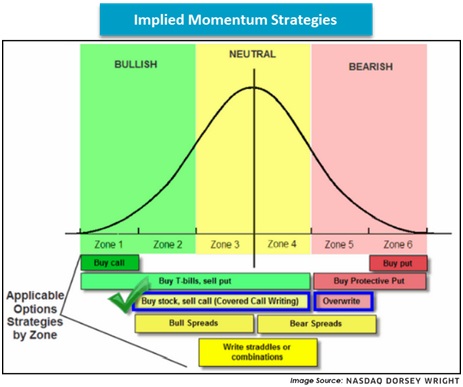

Стратегия Nasdaq позволяет инвестировать в самый эффективный сектор каждый год и затем своевременно из него выйти.

- 11.02.2022

- Категории: Аналитика, Инвестиционные идеи, Личные финансы

- Метки: S&P 500, акции, инфляция, фрс

Согласно данным Министерства труда США, опубликованным 10 февраля 2022 года, индекс потребительских цен вырос на 7,5% по сравнению с прошлым годом после годового прироста на 7% в декабре. Широко отслеживаемый индикатор инфляции вырос на 0,6% в январе по сравнению с предыдущим месяцем.

Однако этот всплеск инфляции может уменьшить амплитуду в ближайшие месяцы. Более высокая доходность облигаций, более сильный доллар и рост запасов могут помочь замедлить инфляцию. Инфляция может стабилизироваться ниже текущего уровня, но немного выше среднего исторического значения. В этом сценарии акции стоимости могут выглядеть лучше акций роста.

- 8.02.2022

- Категории: Инвестиционные идеи, Личные финансы, Подписка AVC Про

- Метки: AEP, D, DUK, FB, GOOG, IYW, NEE, Seasonality, SO, UTY, XLU

Февраль становится все более неблагоприятным для инвесторов. Первая половина месяца обычно лучше второй. Коммунальные услуги и высокие технологии скоро начнут свои сезонно благоприятные периоды.

Для доступа к данной записи вам необходимо приобрести План подписки – AVC Про.

- 6.02.2022

- Категории: Аналитика, Инвестиционные идеи, Личные финансы, Подписка AVC Про

- Метки: S&P 500, инвестиционная стратегия, коррекция

Коррекции на фондовом рынке случаются периодически. В январе 2022 года произошла 10% ожидаемая коррекция рынка. Драйвером ситуации послужили сворачивание политики смягчения регулирующим органом, рост инфляции до 7%, ожидание повышения ставок в текущем году. Сформированная нами на основе рекомендаций Nasdaq стратегия позволила избежать значительной просадки в инвестиционных портфелях, а для традиционных и страховых брокерских счетов она принесла еще более высокий результат.

Для доступа к данной записи вам необходимо приобрести План подписки – AVC Про.

- 2.02.2022

- Категории: Аналитика, Инвестиционные идеи, Личные финансы, Подписка AVC Про

- Метки: акции, индия, сша, тенденции рынка

С 1 января 2022 года были сформированы модельные портфели из доступных фондов на платформах в страховых компаниях: Utmost, RL360, Hansard, ITA. Модельные портфели снизились значительно меньше, чем базовые индексы акций мира и США, хотя их данные разнятся вследствие ограниченности выбора фондов на площадках страховых компаний.

Для доступа к данной записи вам необходимо приобрести План подписки – AVC Про.