Категория: Инвестиционные идеи

- 25.03.2020

- Категории: Аналитика, Инвестиционные идеи, Личные финансы

- Метки: Stocks

Сегодня американские акции наконец-то смогли продемонстрировать ралли, которое длилось от звонка открытия до закрытия. Чего не происходило в течение очень долгого времени.

Стоит помнить, что однодневное движение не создает тренда. Нам необходимо посмотреть, смогут ли быки удержаться на этом ралли больше одного дня. По нашим ощущениям, они, скорее всего, смогут.

- 17.03.2020

- Категории: Аналитика, Инвестиционные идеи, Личные финансы, Подписка AVC Про

- Метки: IWM, Russell 2000, SPX, SPY

После того, как акции пережили большое падение, некоторые компании показывают лучшие результаты во время отскока. Помимо определения времени достижения дна инвесторы должны иметь представление о том, что, вероятно, будет работать лучше всего. Мы предоставляем некоторые ретроспективные статистические данные, чтобы подготовить инвесторов.

Для доступа к данной записи вам необходимо приобрести План подписки – AVC Про.

- 17.03.2020

- Категории: Аналитика, Инвестиционные идеи, Личные финансы, Новости

- Метки: SPX, Stocks

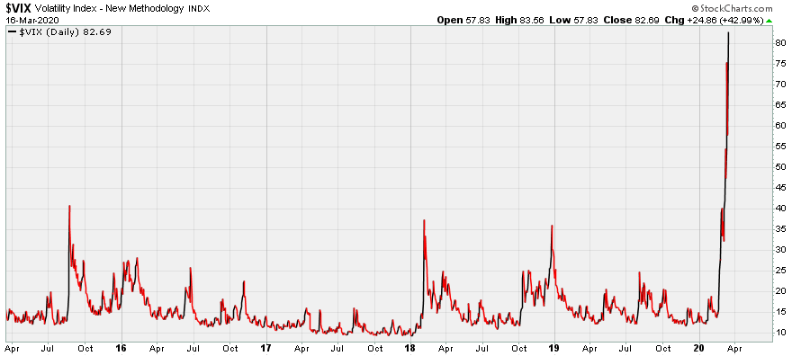

Волатильность резко возросла до уровней, не наблюдаемых с 2008 года. Следует ли долгосрочным инвесторам искать убежища?

Без света в конце туннеля эти мрачные времена кажутся отчаянными. Но что обычно происходит после пиков VIX, подобных тому, который мы переживаем сейчас? Мы смотрим на месяцы и годы после чрезмерной волатильности, чтобы найти утешение для будущего экономики.

- 22.01.2020

- Категории: Инвестиционные идеи, Личные финансы, Подписка AVC Про

- Метки: Copper, COPX, CPER, DIA, FCG, IBB, IYW, IYZ, Natural Gas, QQQ, SOXX, SPX, UNG, VNQ, XLk, XNG

Природный газ, энергетические ресурсы и медь все еще должны проявлять признаки активности, чтобы пойти по традиционному для них бычьему зимнему пути. Между тем сильные рынки акций США привели к отличной доходности в моделях портфелей, придерживающихся торговых стратегий, основанных на сезонности. Однако в ближайшее время стоит ожидать умеренного сезонного ослабления.

Для доступа к данной записи вам необходимо приобрести План подписки – AVC Про.

- 10.01.2020

- Категории: Аналитика, Инвестиционные идеи, Личные финансы, Подписка AVC Про

- Метки: SPX, XLC, XLE, XLF, XLk

С наступлением нового года и нового десятилетия рынки закрылись в один из самых сильных периодов для американского рынка акций за последнее десятилетие. Индекс S&P 500 (SPX) вырос в 2019 году почти на 29% – это второй лучший год для него в 2010-х годах, только в 2013 году доходность немного превышала 29%. В прошлом году все широкие сектора принесли прибыль, причем в девяти из одиннадцати крупных секторов SPDR ETF была получена доходность, превышающая 20%. Первыми тремя секторами, использующими SPDR ETF для доступа, были технологии (XLK), коммуникационные услуги (XLC, преимущественно технологический ETF) и финансы (XLF), которые продемонстрировали 47,90%, 29,92% и 29,22% соответственно. В то же время энергетика (XLE) была худшим сектором в этом году с доходностью всего 4,69%. В настоящее время энергетика является самым неэффективным сектором экономики за последние пять календарных лет.

Как мы уже писали ранее, 2020 год, скорее всего, принесет больше прибыли! Действительно, когда S&P 500 (SPX) демонстрировал доходность в размере 20% или более - в 2003, 2009 и 2013 годах в течение последних двух десятилетий - средняя доходность в последующие годы (2004, 2010 и 2014) составляла 11%.

По мере нашего продвижения в рамках 2020 года мы хотим продолжать наращивать удельный вес в портфелях в пользу областей-лидеров на рынке, отмеченных выше. Вместе с тем, в 2020 году заслуживает внимания сырьевой рынок. Хотя в последнее время внимание многих инвесторов привлекла сырая нефть, что неудивительно, учитывая активность в Иране, золото сейчас стало более устойчивой тенденцией в рамках пространства сырьевых/альтернативных активов.

Для доступа к данной записи вам необходимо приобрести План подписки – AVC Про.

- 25.11.2019

- Категории: Аналитика, Инвестиционные идеи, Личные финансы, Подписка AVC Про

- Метки: DJIA, IWM, NASDAQ, NDX, Russell 2000, RUT, S&P 500, Santa Claus Rally, SPX, SPY

Ноябрь очень близко следовал сезонным тенденциям. Мы все еще ожидаем мягкого отката в начале следующей недели, но после, вероятно, увидим рост после Дня Благодарения. Начало декабря может разочаровать бычьих трейдеров, но по мере приближения Рождества быки вновь будут торжествовать.

Для доступа к данной записи вам необходимо приобрести План подписки – AVC Про.

- 15.11.2019

- Категории: Аналитика, Инвестиционные идеи, Личные финансы

- Метки: RUT, Seasonal Strategy, SPX

Есть несколько рыночных тенденций или исторических предрасположенностей, которые мы выделяли в течение всего года. Одной из ретроспективных тенденций, заслуживающих внимания в это время года, является так называемый «январский эффект». «Январский эффект» подразумевает, что акции малой капитализации опережают свои аналоги с большой капитализацией в начале календарного года.

- 15.11.2019

- Категории: Инвестиционные идеи, Подписка AVC Про

- Метки: DIA, ETFs, QQQ, Seasonal Strategy, SPX

Рынки сильно выросли с момента начала бычьего тренда. Мы ожидаем, что этот импульс сохранится и после небольшого отката. Сейчас налицо сигналы перекупленности.

Для доступа к данной записи вам необходимо приобрести План подписки – AVC Про.

- 7.11.2019

Рынки ощутимо выросли с момента выпуска недавнего сигнала на покупку. Следующие две недели часто демонстрируют откаты после значительных достижений в первые дни ноября. Эта слабость середины ноября - хорошее время для добавления позиций.

Для доступа к данной записи вам необходимо приобрести План подписки – AVC Про.

- 14.10.2019

Мы определяем точки покупки и стоп-лоссы для тактического портфеля ETF на основе сезонной торговой стратегии.

Для доступа к данной записи вам необходимо приобрести План подписки – AVC Про.